智能服务器行业研究:AI算力关键基础设施_风闻

融中财经-股权投资与产业投资媒体平台。1小时前

导语:智能服务器作为算力关键基础设施,随AI技术兴起而快速发展,成为支撑大数据、云计算及AI应用的关键基础设施,其市场潜力巨大且正呈现行业规模快速增长的态势。

(1)智能服务器定义

智能服务器是专门为人工智能应用而设计和配置的服务器,一般采用CPU+加速芯片的架构形式,具备强大的计算能力和高效的数据处理能力,承载深度学习训练和推理业务,可应用于视频监控、图像处理、自动化客服等典型AI应⽤场景。

表1 智能服务器、通用服务器对比

信息来源:融中研究整理

信息来源:融中研究整理

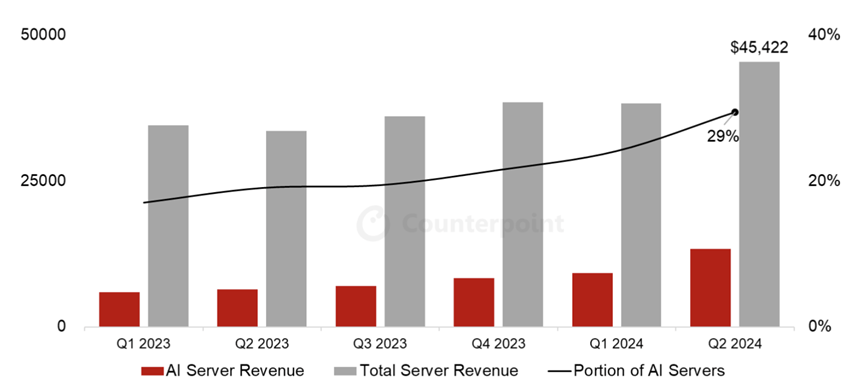

2023年,ChatGPT引爆大家对于人工智能的关注,各大厂商纷纷加大AI方面的投入,对AI服务器的需求大幅增加,据Counterpoint Research,2024Q2全球服务器收入达454.22亿美元,同比增长35%。从2023Q1-2024Q2,AI 服务器销售额占比稳步提升,2024Q2比例已达近30%。

图1 全球服务器与人工智能服务器收入,2022-2027

信息来源:Counterpoint Research

信息来源:Counterpoint Research

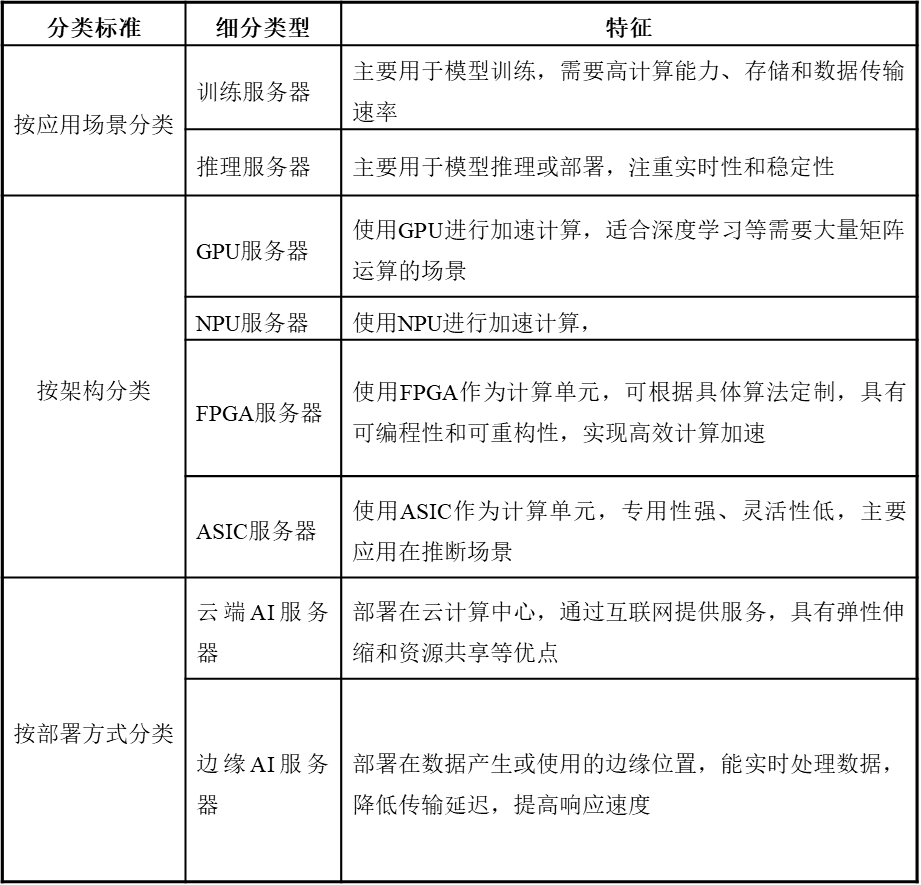

(2)智能服务器分类

根据应用场景、架构和部署方式的不同,智能服务器可以分为训练服务器、推理服务器和GPU服务器、NPU服务器、FPGA服务器,以及云端AI服务器、边缘AI服务器。

表2 智能服务器分类

表2 智能服务器分类

信息来源:融中研究整理

(1)按应用场景分类

模型训练即使用大量已知数据来训练机器学习模型的过程,需要短时间内并行,且要在短时间内能够做到交付,所以训练需要较高的计算性能、海量的数据,训练出的网络具有一定通用性,需要更计算性能(高吞吐率)、低功耗的智能服务器。

模型推理是指利用训练好的模型,使用新数据推理出各种结论,是借助神经网络模型并行运算,利用输入的新数据获得正确结论,相对来说对算力性能和精度要求不高,在特定的场景下,对通用性要求也低,因此用于推理的人工智能服务器主要追求的是低延时、低功耗。

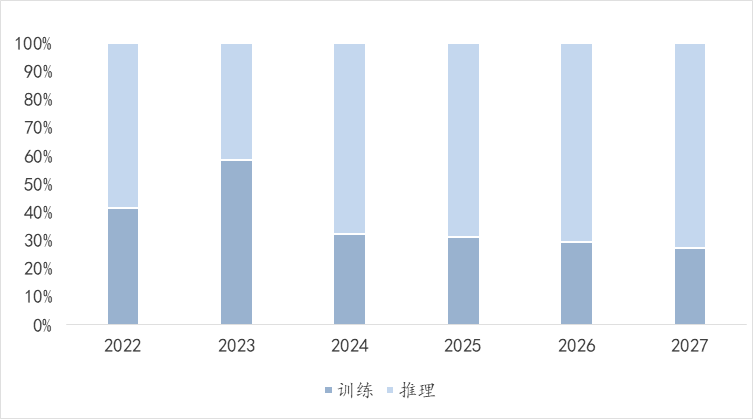

从比例看,2023年来大模型的兴起带动了对训练服务器的需求,据IDC,2023年训练服务器占比近60%,但随着人工智能应用的逐步落地,对智能服务器的需求将逐渐从训练端转向推理端,2027年推理服务器占比预计将超70%。

图 2 中国人工智能服务器工作负载预测,2022-2027

图 2 中国人工智能服务器工作负载预测,2022-2027

信息来源:IDC

(2)按架构分类

按架构分类,智能服务器可分为CPU+GPU、CPU+NPU、CPU+FPGA、CPU+ASIC或CPU+多种加速卡等多种类别。目前市场中GPU的应用最为广泛。

……(全篇内容阅读原文获取)

(3)按部署方式分类

按部署方式分类,智能服务器可分为云侧及边缘侧两类智能服务器。

……(全篇内容阅读原文获取)

表3 各类技术领域在不同应用场景下的典型设备、核心需求、技术关键总结

表3 各类技术领域在不同应用场景下的典型设备、核心需求、技术关键总结

信息来源:赵春昊《基于应用场景的人工智能芯片技术分类方法研究》

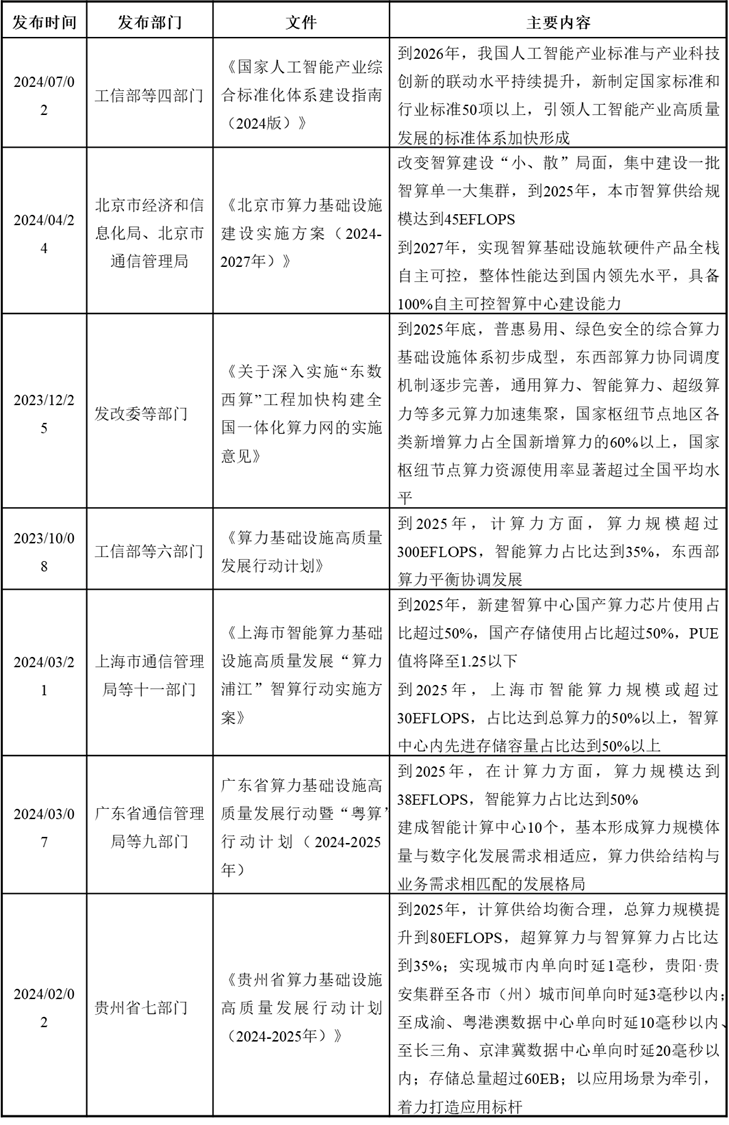

(3)政策梳理

政策端,我国中央各部委陆续出台顶层政策推进人工智能产业建设,各地政府针对智能算力基础设施建设、区域协同发展、技术创新等维度发文,推进地方人工智能产业发展。

表4 中国人工智能算力政策梳理

表4 中国人工智能算力政策梳理

信息来源:融中研究整理

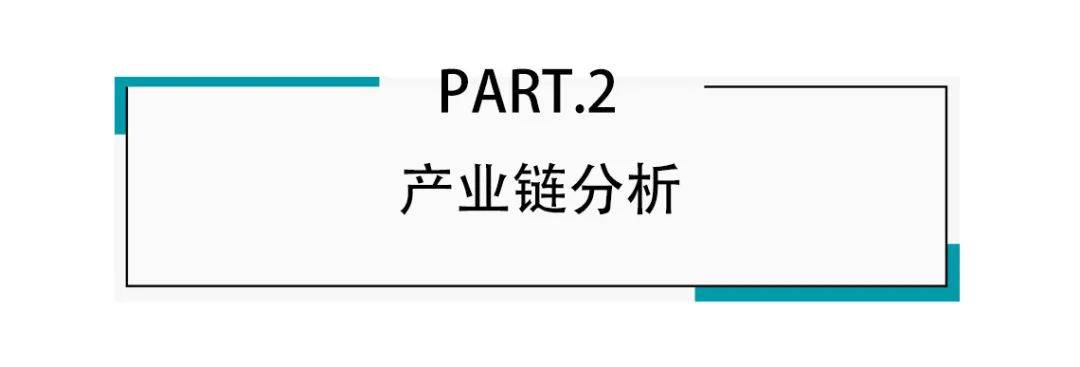

智能服务器上游为各类元器件,价值量占比较高的元器件包括CPU、GPU、内存、硬盘等硬件,也包括操作系统、数据库、中间件等各类软件,中游为服务器厂商,下游客户主要涉及互联网、金融、电信、政府及各个传统行业,其中互联网为主要采购方

图 3 智能服务器产业链情况

图 3 智能服务器产业链情况

信息来源:融中研究整理

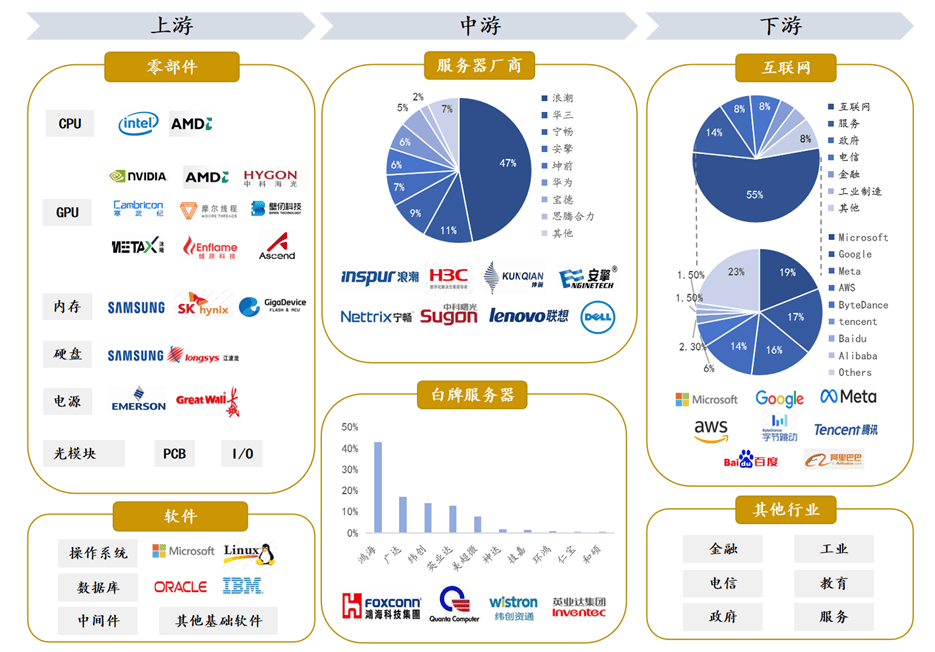

(1)上游供应链分析

不同类型的服务器的成本构成存在差异,智能服务器中价值量较高的元器件包括CPU、GPU、内存、硬盘等。相较于基础的通用服务器,智能服务器的一大成本来源于GPU,用于推理的智能服务器中GPU占比约30%,用于训练的智能服务器中GPU价值占比可超过70%。

表5 智能服务器上游零部件市场情况

表5 智能服务器上游零部件市场情况

信息来源:融中研究整理

(2)中游市场分析

(1)市场规模

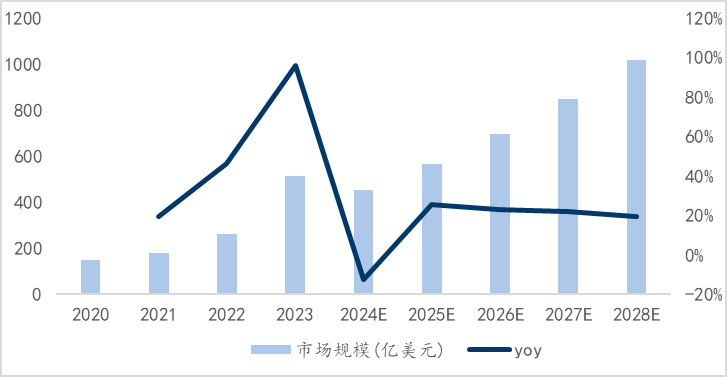

在AI浪潮下,全球人工智能服务器呈稳步增长态势,据IDC数据,市场规模角度,2023年全球人工智能服务器市场规模为515亿美元,预计2028年将达1016亿美元,2023-2028年CAGR为14.6%;出货量角度,2023年全球人工智能服务器出货约154万台,预计2028年将达343万台,2023-2028年CAGR为17.4%。

图 4 全球人工智能服务器市场规模

图 4 全球人工智能服务器市场规模

信息来源:IDC

……(中国市场规模阅读原文获取)

图 5 中国人工智能服务器市场规模及出货量

图 5 中国人工智能服务器市场规模及出货量

信息来源:IDC

国内人工智能服务器市场增速较全球市场更快。

(2)竞争格局

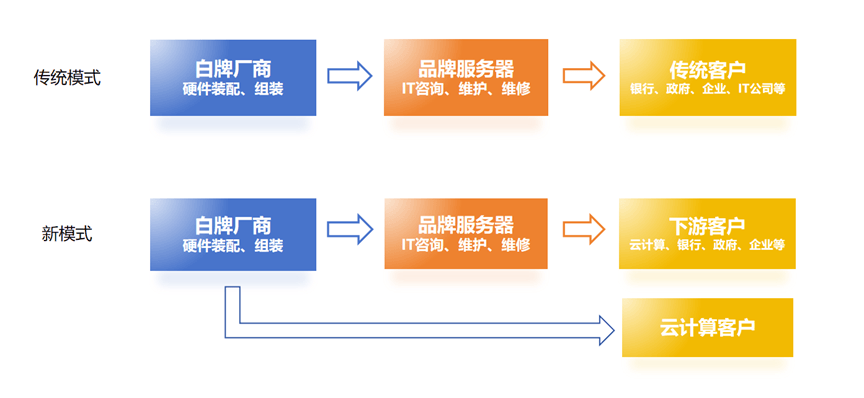

从商业模式来看,目前服务器厂商整体可以分为两大类:一类是以浪潮、新华三、戴尔、联想等为代表的品牌服务器,他们自己进行服务器方案设计,并把自有方案交给OEM厂商进行产品代工,再销售给下游客户;另外一类是以鸿海、英业达、广达、纬创等为代表的白牌厂商,这类厂商不进行自主研发设计,而是根据下游客户给定的方案进行代工。

在传统模式下,下游客户往往向品牌服务器厂商进行采购,但随着云计算兴起,由于新兴的互联网、通信、云计算服务商等下游客户自身具备较强软硬件开发能力和产品维护能力,且需求更加定制化,出于缩短周期和降低成本的考虑,这些厂商倾向于直接找白牌厂商进行制造,促使传统的商业模式发生转变。

图 6 服务器商业模式变化

图 6 服务器商业模式变化

信息来源:融中研究整理

根据Digitimes Research 2022年数据显示,在全球服务器代工制造市场,鸿海的份额高达43%,随后为广达、纬创、英业达、美超微等,市场份额分别为17%、14%、12.8%、7.6%,CR5达94.4%,集中度高。

图 7 全球服务器代工市场格局,2022

图 7 全球服务器代工市场格局,2022

信息来源:Digitimes Research

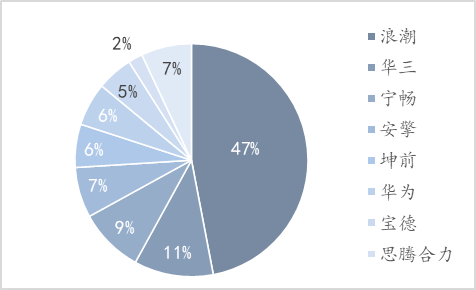

在品牌服务器市场,2022年我国市场浪潮、新华三、宁畅销售额位居前三,CR3近70%,其中浪潮信息一家的份额近50%,其余国产厂商还包括安擎、坤前、华为、宝德等,每家份额约5~10%。

图 8 中国人工智能服务器市场格局(按销售额),2022

图 8 中国人工智能服务器市场格局(按销售额),2022

信息来源:IDC

(3)下游客户分析

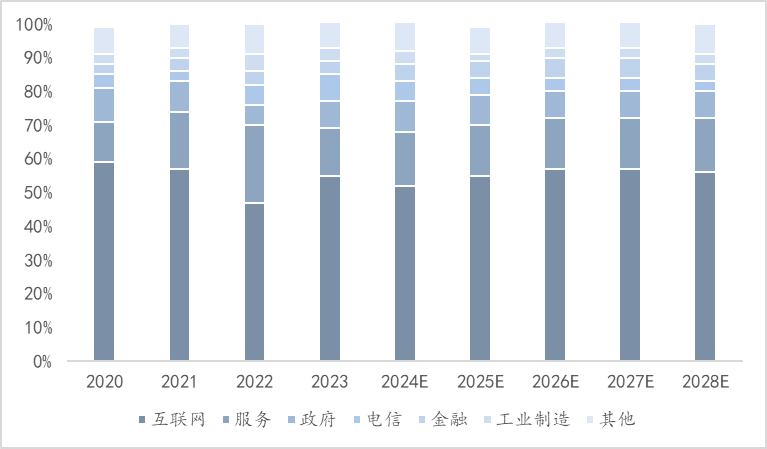

人工智能服务器下游客户涉及的行业广泛,其中互联网客户占比最高,接近60%,主因互联网厂商积极布局大模型,且其在大数据处理、云计算、人工智能等领域拥有广泛的应用场景,对AI服务器需求更大,与此同时,随着垂直大模型的逐步商业化落地,服务、政府、电信、金融、工业制造等多个传统行业对智能服务器的需求也不断扩大。

图 9 中国AI服务器下游客户结构

图 9 中国AI服务器下游客户结构

信息来源:IDC,Frost & Sullivan

……

(4)代表公司分析

浪潮信息:公司是全球领先的IT基础设施产品、方案和服务提供商,为客户提供云计算、大数据、人工智能等各类创新IT产品和解决方案,公司业务遍及全球主要国家和地区,服务器出货量全球第二,存储装机容量全球第三,人工智能服务器销售额全球第一。

新华三:公司起源于华为数据通信部,前身是由华为与美国3com的合资公司华三,今年9月紫光股份通过剩余股权收购,已正式持有的新华三81%股权。公司最初业务聚焦于交换机和企业级路由器,目前拥有计算、存储、网络、5G、安全、终端等全方位的数字化基础设施整体能力。据IDC,2024Q1公司在中国以太网交换机、企业网交换机、园区交换机市场、中国企业级WLAN分别以34.8%、36.5%、41.6%、30.3%的市场份额排名第一,中国x86服务器市场份额15.6%,保持市场第二。

宁畅:公司专注服务器领域已有15年,是集研发、生产、部署、运维一体的服务器厂商及IT系统解决方案提供商,为全行业客户提供基于X86架构通用机架、人工智能、多节点、边缘计算及JDM全生命周期定制等多类型服务器及IT基础设施产品。从厂商销售额角度看,2024 上半年宁畅位居国内加速服务器市场第三。

……(更多企业信息阅读原文获取)

表 6 智能服务器厂商融资历史

表 6 智能服务器厂商融资历史

信息来源:融中研究整理

(1)液冷

随着AI技术的发展,算力需求不断扩大,人工智能服务器的增加所带来的功耗问题愈加明显,传统的风冷散热逐渐跟不上当前散热需求,散热方式向液冷转变。

液冷(Liquid Cooling)的原理是通过将冷却介质流过电子设备的散热器,吸收设备产生的热量,然后将热量带走,从而降低设备的温度。相较于风冷,液冷的优势主要为:一是散热效率高,液体的导热能力是空气的15~25倍,空气散热所需时间更长;二是噪声低,液冷方式不会产生空气流动所带来的噪声;三是灵活性强,液冷的设备体积较小,可提升数据中心灵活性;四是稳定性强,能够更快速、有效地将芯片产生的大量热量传导到冷却系统,降低芯片温度,减少因温度过高导致的故障。

图 10 不同制冷技术PUE对比

图 10 不同制冷技术PUE对比

信息来源:吕天文,张蓝心《中国智算中心现状及液冷技术应用展望》

按冷却方式,液冷技术可分为喷淋式液冷、冷板式液冷、浸没式液冷等。喷淋式液冷是将具有绝缘非腐蚀特性的冷却液直接喷淋到发热器件表面或与发热器件接触的扩展表面行热交换,实现冷却所属设备,由于喷淋式液冷技术的应用场景比较有限,目前应用和开发案例较少。

……(更多分析内容阅读原文获取)

表 7 不同液冷技术路线

表 7 不同液冷技术路线

信息来源:融中研究整理

(2)国产化

近年AI的发展促使我国不断加强AI算力基础设施的建设,但在美国出口限制背景下,科技自立自强逐步成为发展主旋律。国内厂商经过多年的技术积累和市场打磨,产品已从“可用”进入“好用”阶段,以运营商和金融为代表的大客户为例,近年集采项目中国产服务器的比重逐渐加大,信创服务器的集采和规模化应用正有序进行。

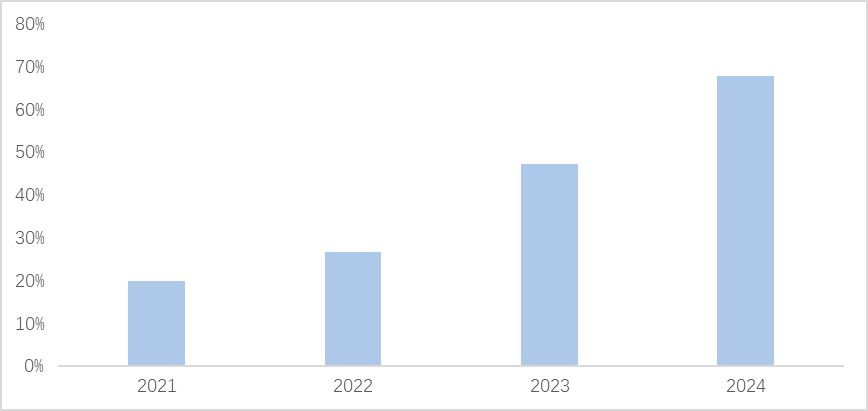

中国电信在2020年就开始将全国产化服务器单独列入招标目录,在当年的集采项目中国产化服务器占比近20%,此后集采中国产化率不断提升,2021年中国电信进一步将国产化比例提到26.7%,2023年的AI服务器集采中,国产化的比例已经接近50%。10月21日,中国电信公示2024-2025年服务器集采的中标候选人,本次服务器集采中国产化比例则达到了67.5%。

图 11 中国电信服务器集采国产化率情况

图 11 中国电信服务器集采国产化率情况

信息来源:中国电信阳光采购网

目前我国服务器厂商往往和上游芯片厂商绑定,形成生态圈,如中科院系的海光信息和中科曙光,华为系的鲲鹏+昇腾和宝德、超聚变、神州数码、烽火通信、新华三、安擎等,以及中电子系的飞腾和中国长城。

图 12 昇腾硬件合作伙伴

图 12 昇腾硬件合作伙伴

信息来源:昇腾官网